【来店買取】田中貴金属K24純金インゴット500g分割買取を来店査定で解説純金延べ板の評価基準と分割買取を選ばれる理由

本日お買取させて頂いたお品物の中から、田中貴金属K24純金インゴット500gの来店分割買取についてご紹介致します。純金インゴットは価格が明確な資産である一方、売却方法や支払い方法について不安を感じる方も少なくありません。【続きを読む】

【来店買取】K24純金インゴット金地金と純金金貨を来店査定で解説分割買取を利用した評価方法とインゴット扱いの考え方

本日は来店買取にてK24純金インゴットおよび純金金貨をお買取させて頂いた事例をご紹介致します。金地金の売却を検討される際、まとまった数量や複数点を同時に持ち込むと、支払い方法や進め方に迷われる方も少なくありません。今回ご【続きを読む】

【来店買取】静岡市からのご相談事例で読み解く徳力純金K24インゴット100g分割買取の仕組みと注意点を完全解説

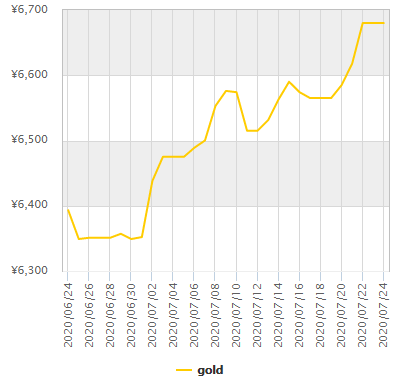

金価格が歴史的水準で推移する中、インゴットの売却を検討される方は「一度に現金化するのは不安」「税務面や支払い方法を整理したい」「安心できる店舗で相談したい」といった悩みを抱えがちです。本記事では、徳力本店の純金K24イン【続きを読む】

【来店買取】ゴールドインゴット500g×2本を分割買取で対応した来店査定事例と高額売却時に確認しておきたい判断基準と注意点

本日は来店買取にてゴールドインゴットの分割買取をご利用頂いた事例をご紹介致します。近年の金相場の上昇を背景に、インゴットの売却を検討される方が増えており、特に500gクラスのまとまった重量を保有されている場合、どの方法で【続きを読む】

【来店買取】田中貴金属K24 999.9 インゴット1000g分割買取来店対応実績と分割支払いの仕組みを詳しく解説

本日は来店買取にて田中貴金属のK24 999.9 インゴット1000gを分割買取にてお買取させて頂きました。今回ご来店されたお客様は福岡県久留米市からお越しで、事前に金相場や分割買取の仕組みをしっかり調べたうえでのご相談【続きを読む】

【来店買取】福岡県久留米市のご相談事例から読み解く住友金属鉱山純金K24インゴット1000g分割買取の判断基準と実務ポイント完全解説

金価格が歴史的に高い水準で推移する中、1000gクラスのインゴットをどう現金化するかは多くの方にとって大きな決断になります。一括売却への心理的な抵抗、税務面への不安、信頼できる店舗選び、手続きの流れ、これらが重なると判断【続きを読む】

【来店買取】田中貴金属500g金インゴット分割買取の実例と仕組み|新潟県長岡市から・来店準備からレート確定まで徹底解説

田中貴金属の500g金インゴットをお持ちになる方の多くは、「高騰相場をどう活かすか」「一度に売るべきか分けるべきか」「来店までに何を準備すればよいか」といった点で迷われています。本記事では、実際の来店事例をもとに、分割買【続きを読む】

【来店買取】田中貴金属K24金インゴット500g一本の分割買取実例を徹底解説 埼玉県川口市から 来店準備と照合からレート確定まで完全ガイド

田中貴金属のK24金インゴット500gは、資産としての信頼性が高く、相場が動く局面では「売り時」「受け取り方」「必要な手続き」の三つで迷われる方が多い品目です。今回ご紹介するのは、500gバー1本を分割買取でお買取させて【続きを読む】

【来店買取】田中貴金属K24インゴット300gの分割買取を徹底解説|長野県松本市から・注意点・税務まで分かりやすく理解できる完全ガイド

来店買取は、単に重さを測って金額を提示するだけの作業ではありません。事前のインゴット照合、当日の本人確認、レート確定、契約内容の確認、そして分割でのお支払いまでを一連のプロセスとして丁寧に進めています。今回ご紹介する田中【続きを読む】

【来店買取】三越K24純金インゴット500gの分割買取を徹底解説|長野県松本市からのご来店事例と照合・査定の流れ・注意点まとめ

三越のK24純金インゴット500gは、資産性と流動性の両立を目指す方に選ばれやすい地金の一つです。刻印の信頼性や重量の安定感から「まとまった価値を一度に保有できる」反面、現金化の方法を誤ると税務や手続き面で戸惑うこともあ【続きを読む】

【来店買取】田中貴金属TANAKA・K24板材100g×2枚の分割買取を分かりやすく解説|福岡県久留米市からのご来店事例・照合の流れ・注意点・安心ポイントまとめ

田中貴金属(TANAKA)のK24板材は、一般的なインゴットとは形状が異なるものの、純度は同じ24金であり、資産としての価値はしっかりと評価されます。「板材だから売りにくいのでは」と不安を感じる方もいらっしゃいますが、実【続きを読む】

【来店買取】田中貴金属K24純金100gインゴット分割買取をわかりやすく解説|北海道旭川市からお越し頂きました。照合・契約日レート・来店回数・注意点まとめ

田中貴金属のK24純金100gインゴットは、国内で最も認知度の高い地金の一つで、刻印の信頼性や重量管理の正確さから安心して保有できる資産として評価されています。一方で「100gでもまとまった金額になる」「一度に受け取る額【続きを読む】

【来店買取】三菱マテリアル純金インゴット1kg(1000g)分割買取事例|来店当日に買取し複数日に分けてお支払い

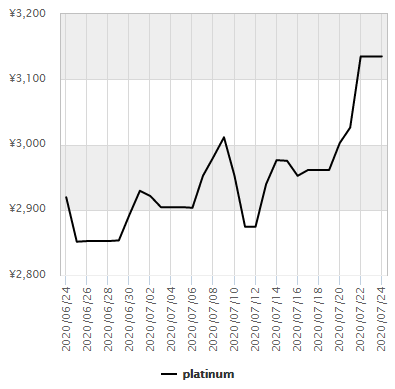

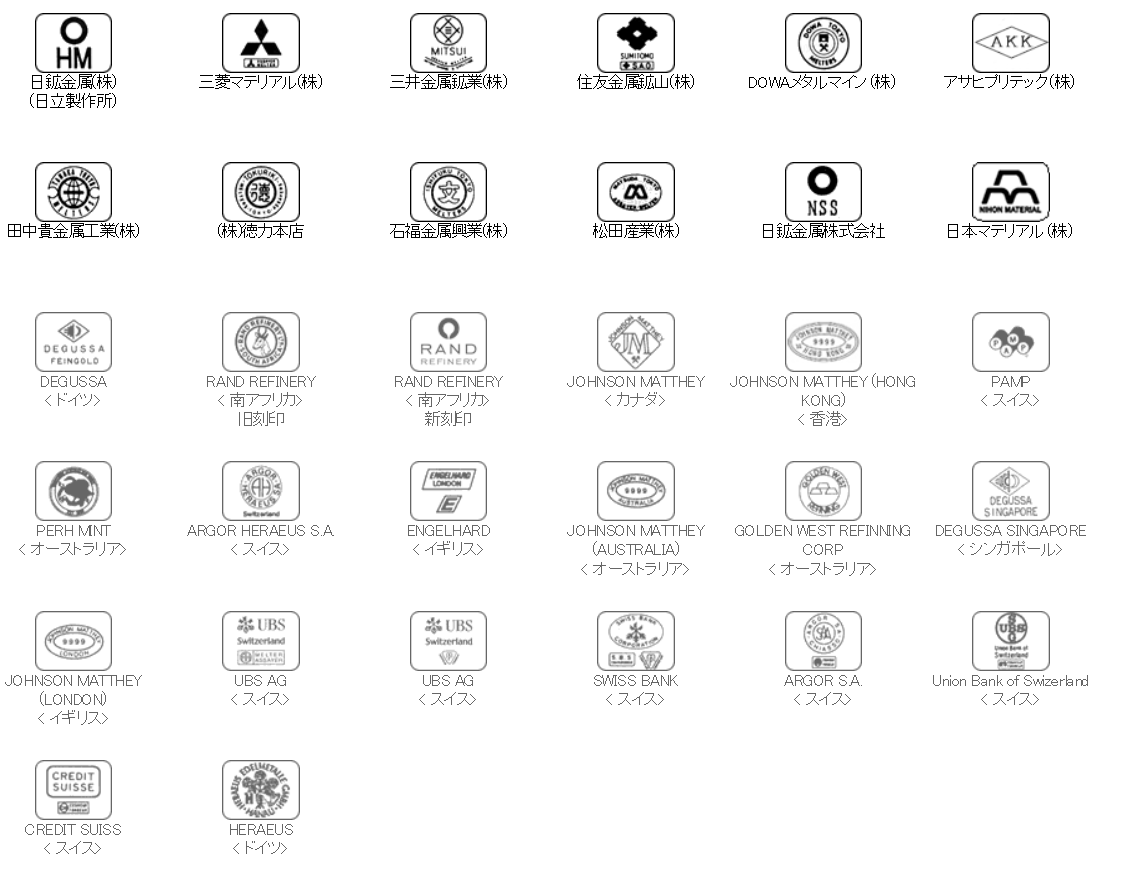

本日は、三菱マテリアル製の純金インゴット1kg(1000g)を分割買取でお買取させて頂いた事例をご紹介いたします。三菱マテリアルのインゴットは、国内外で高く評価されており、品質・信頼性ともに非常に優れたグッドデリバリーバ【続きを読む】